Sau giai đoạn hướng dẫn thị trường Việt Nam làm quen với dịch vụ, doanh nghiệp nước ngoài đang triển khai các dịch vụ công nghệ tài chính - mảnh ghép để hoàn thiện những siêu ứng dụng của mình.

Ảnh: Pasit Teeraphatsakool/shutterstock

Tháng 9.2018, Grab, công ty cung cấp các dịch vụ theo yêu cầu (O2O) trên nền tảng di động có trụ sở ở Singapore công bố hợp tác với Moca, dịch vụ trung gian thanh toán của Việt Nam, để cung cấp dịch vụ thanh toán cho thị trường 93 triệu dân này. “Moca đã có mặt tại thị trường rất lâu, sản phẩm tốt và có mối quan hệ với nhiều ngân hàng, đối tác như như 7-Eleven, McDonald’s. Điều này rất quan trọng với Grab khi tiến vào thị trường mới, đồng thời bảo đảm vấn đề tuân thủ tính pháp lý,” Nguyễn Tuấn Anh, tổng giám đốc Grab Financial Group Việt Nam cho biết. Theo kế hoạch, tháng 10 họ bắt đầu cung cấp dịch vụ thanh toán khi gọi xe, sau đó tiến tới thanh toán trực tuyến cho các dịch vụ hóa đơn, giao nhận thực phẩm GrabFood.

Grab không phải là doanh nghiệp nước ngoài đầu tiên tham gia thị trường thanh toán điện tử ở Việt Nam. Trước đó Samsung đã giới thiệu dịch vụ SamsungPay vào tháng 9.2017. Sau nửa năm, có hơn 400 ngàn người dùng đăng ký với 500 ngàn giao dịch, theo công bố của Samsung. Tổng giá trị giao dịch đạt gần 350 tỉ đồng. Ngoài ra, công ty công nghệ SEA Group có trụ sở ở Singapore đã hợp tác với công ty cổ phần Phát triển Thể thao Điện tử Việt Nam (VED) để triển khai dịch vụ thanh toán AirPay tại Việt Nam. “Ví điện tử hiện nay không chỉ phục vụ việc thanh toán, mà là một mảnh ghép hoàn thiện cho các siêu ứng dụng của các doanh nghiệp như Grab và SEA,” Nguyễn Khoa Hồng Thành, giám đốc vận hành công ty quảng cáo Isobar nói. Siêu ứng dụng hiểu đơn giản là kết hợp nhiều dịch vụ tài chính vào trong một ứng dụng. Theo Thành, các ứng dụng này ngoài việc giúp người dùng tiếp cận việc thanh toán cho các dịch vụ trong hệ sinh thái, còn giúp liên kết các khách hàng thân thiết của doanh nghiệp.

“Grab là một hệ sinh thái nên sẽ sử dụng Moca để kích hoạt các dịch vụ khác,” Tuấn Anh nói. Theo mô tả của Tuấn Anh, sau khi triển khai, mỗi tài xế chạy Grab sẽ trở thành một đại lý chấp nhận thanh toán cho các dịch vụ như nạp tiền điện thoại, thanh toán hóa đơn và được nhận một mức chiết khấu nhỏ, đồng thời, những dịch vụ như vậy sẽ “giúp cả cộng đồng được hưởng lợi”. Còn đối với SEA, sau khi mua lại cổ phần của Foody, công ty đánh giá các dịch vụ ăn uống tại Việt Nam, ví điện tử AirPay trở thành kênh đặt hàng và thanh toán chính thức cho Foody và dịch vụ giao đồ ăn DeliveryNow. “Bằng cách đăng ký ví điện tử AirPay và liên kết với tài khoản thanh toán tại các ngân hàng, khách hàng còn có thể giao dịch các dịch vụ đặt hàng, thanh toán khác như thanh toán hóa đơn, mua thẻ điện thoại, vé xem phim, dịch vụ viễn thông, các dịch vụ tài chính, bảo hiểm,” Trần Tuấn Anh, giám đốc điều hành sàn thương mại điện tử Shopee Việt Nam, một công ty thành viên của SEA cho biết. Ở thị trường đang phát triển như Việt Nam, các dịch vụ này gặp nhiều thách thức. Trở ngại đầu tiên, theo Trần Tuấn Anh, hệ sinh thái công nghệ tài chính Việt Nam chưa hoàn chỉnh, các công ty chủ yếu tham gia vào mảng thanh toán, thiếu các dịch vụ quản lý tài sản, quản lý rủi ro… “Thách thức tiếp theo đến từ nhận thức và niềm tin của khách hàng với các sản phẩm công nghệ tài chính, nhất là khi các sản phẩm này còn mới,” Trần Tuấn Anh nói.

Ngoài hai vấn đề nêu trên, theo đại diện Grab Financial Group Việt Nam, mỗi doanh nghiệp thanh toán phải làm việc với rất nhiều ngân hàng để kết nối. “Ở Singapore chỉ có ba ngân hàng, còn Việt Nam có tới 34 ngân hàng nội địa và chúng tôi phải đi làm việc với từng ngân hàng,” Nguyễn Tuấn Anh nói. Các thách thức kể trên không thể che khuất tiềm năng thị trường. “Với những đất nước đã quen sử dụng các dịch vụ thẻ như Singapore, không có lý do gì để người dùng chuyển qua dùng GrabPay. Ở Việt Nam hay Indonesia, lúc đầu người dùng có thể e dè, nhưng sau khi trải nghiệm, biết được sự tiện lợi, họ sẽ sử dụng thẻ hay ví để thanh toán,” anh nói. Vị đại diện Shopee cũng nhìn thấy lớp người dùng trẻ ở Việt Nam “tạo ra tiềm năng rộng mở cho phát triển công nghệ tài chính tại Việt Nam”. Trong cuộc chơi này, Tencent, tập đoàn công nghệ của Trung Quốc dường như có sự chuẩn bị trước.

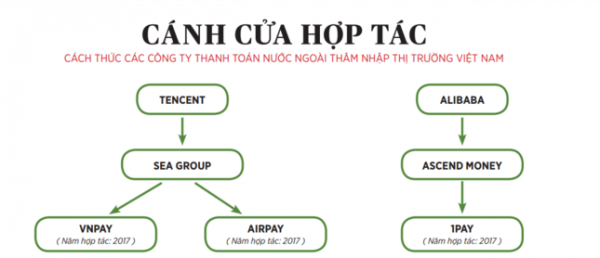

Không trực tiếp xâm nhập thị trường Việt Nam, SEA, công ty nhận đầu tư của Tencent, ngoài việc mua lại cổ phần của Foody, còn sở hữu cổ phần của cổng thanh toán VnPay, hợp tác với VED để triển khai AirPay. Giải pháp thanh toán Vimo hiện đã chấp nhận các giao dịch từ ví WechatPay, và Go-Jek, công ty khởi nghiệp kỳ lân có trụ sở ở Indonesia, đồng thời nhận đầu tư từ Tencent đã hợp tác với Go-Viet để triển khai cung cấp các dịch vụ O2O ở thị trường Việt Nam. Không riêng gì Tencent, Alibaba đã ký biên bản ghi nhớ hợp tác với công ty Chuyển mạch Tài chính Quốc gia (NAPAS). Vậy các doanh nghiệp Việt Nam đang ở đâu trong cuộc chơi này?

Theo nghiên cứu của công ty tư vấn Solidiance, thị trường công nghệ tài chính Việt Nam năm 2017 đạt khoảng 4,4 tỉ đô la Mỹ. Trong số 27 doanh nghiệp được ngân hàng Nhà nước cấp giấy phép trung gian thanh toán, MoMo là một trong số những doanh nghiệp hoạt động tích cực, với tổng giá trị giao dịch năm 2017 được các chuyên gia ước đoán khoảng 12 ngàn tỉ đồng. Ông Nguyễn Bá Diệp, phó chủ tịch MoMo từ chối xác nhận thông tin này. Với chiến lược trở thành nền tảng thanh toán, năm 2017, ngoài những dịch vụ như nạp tiền điện thoại, thanh toán hóa đơn, thanh toán tài chính tiêu dùng, giải trí, thương mại điện tử, MoMo còn triển khai các dịch vụ mua bảo hiểm, giải ngân tài chính cùng 15 ngàn điểm thanh toán tại các cửa hàng tiện lợi. “Thị trường đang chuẩn bị cho một cuộc đổ quân rầm rộ của các dịch vụ thanh toán. Đó là cuộc chiến khốc liệt trong thời gian tới, mình phải phát triển một nền tảng đủ lớn để có tất cả dịch vụ cho người dùng,” ông Diệp nhận định. ZaloPay, dịch vụ thanh toán của VNG, sau hai năm thử nghiệm kể từ 2016, có khoảng 150 ngàn người dùng, con số nhỏ so với tám triệu người dùng mà MoMo công bố.

Cho rằng thị trường “chưa đến lúc phải xoay hướng,” bà Trương Cẩm Thanh, giám đốc Zion, công ty thành viên của VNG và sở hữu ZaloPay, nói: “ZaloPay vẫn đầu tư một cách thận trọng.” Thừa nhận “loay hoay tìm đường”, bà Thanh cho rằng, ZaloPay cũng như các doanh nghiệp Việt Nam trong giai đoạn này vẫn ra thêm sản phẩm mới, nhưng chưa thể có sản phẩm mang tính đột phá. “Trên thị trường, chủ yếu đẩy tiền khuyến mãi, thu hút người dùng, nên chuyện đi nhanh đi chậm trong giai đoạn này không quá quan trọng. Bản thân người dùng chưa thực sự thấy được sự khác biệt khi dùng các dịch vụ công nghệ tài chính,” bà Thanh nói thêm. Tuy nhiên, doanh nghiệp như Grab có cách nhìn khác.

“Hạ tầng kỹ thuật cho thanh toán đã sẵn sàng. Bảo mật cũng tốt hơn, nên tôi nghĩ đây là thời điểm thích hợp, ai còn chần chừ thì sẽ trễ nhịp,” Nguyễn Tuấn Anh nhận định. Theo anh, để có được thị phần, cần thay đổi được thói quen người dùng, cho người dùng thấy “tiền để trong ví có lợi hơn tiền mặt”. Chẳng hạn, thanh toán nhanh hơn, sử dụng dịch vụ được ưu đãi, thưởng điểm để đổi quà tặng, theo Tuấn Anh. Việc khuyến khích sử dụng các dịch vụ công nghệ tài chính còn đem lại nhiều lợi ích cho doanh nghiệp. “Với người chưa sử dụng dịch vụ ngân hàng, doanh nghiệp không biết được thói quen, lịch sử tín dụng, nên rất khó chào mời dịch vụ tài chính,” Tuấn Anh nói.

Ngoài nhóm khách hàng cá nhân, Grab còn nhắm tới nhóm khách hàng doanh nghiệp nhỏ. “Nhiệm vụ của chúng tôi là giúp cộng đồng doanh nghiệp nhỏ tiếp cận được những nguồn lực về tài chính, biến các dịch vụ ngoại tuyến được triển khai trực tuyến, và hiện thực hóa việc triển khai kỹ thuật số mọi mặt để đẩy nền kinh tế đi lên,” Nguyễn Tuấn Anh chia sẻ.